年雙11美妝銷售排行榜國際品牌占9席���;海南離島免稅政策實施4個月化妝品銷售金額增長164.5%��,??谶€將計劃新增和擴建4處離島免稅店�����;今年前10個月我國美容化妝品及洗護用品進口金額破千億����,創(chuàng)歷史新高……進口化妝品在政策和新消費需求的雙向推動下迎來了爆發(fā)�。

但青眼梳理近5年我國美容化妝品及洗護用品的進口情況發(fā)現(xiàn)�,一方面是暴增的需求和進口化妝品扎堆入華,另一方面�����,卻是整體增速的放緩��。這增減之間����,暴露了進口化妝品市場的哪些特點?

規(guī)模創(chuàng)新高���,增速創(chuàng)新低

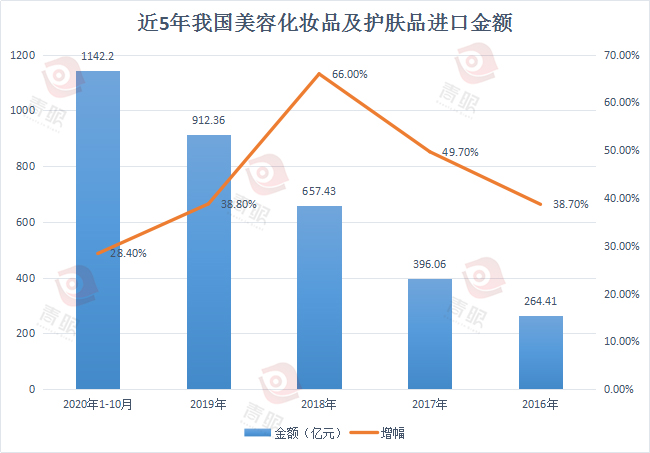

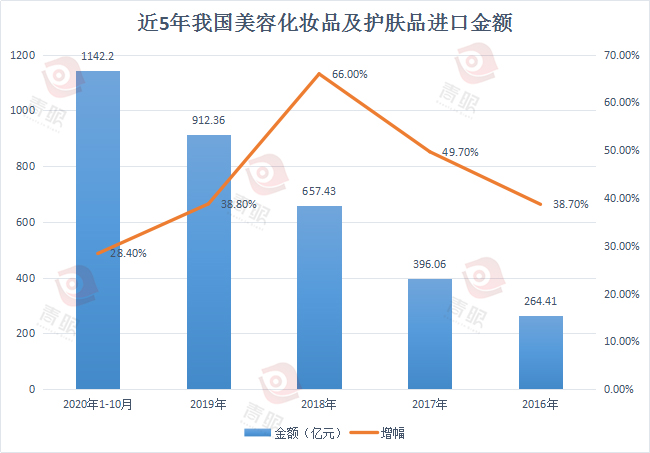

今年前10月,國內(nèi)限額以上單位化妝品零售額2569億元��,同比增長5.9%�,不僅跑贏了大盤,也終于擺脫疫情余威趕超去年�。不僅如此,從海關(guān)總署發(fā)布的數(shù)據(jù)來看����,今年1-10月��,我國美容化妝品及洗護用品進口金額為1142.2億元��,同比增長28.4%����,同期進口數(shù)量為37.93萬噸�����,增長4.3%���,整體表現(xiàn)也十分可觀�,反映出國內(nèi)進口化妝品仍處于快速增長的發(fā)展階段�����。

值得一提的是��,這也是海關(guān)總署有記錄以來�,我國美容化妝品及洗護用品首次突破千億元大關(guān),創(chuàng)下歷史新高,不到10年金額翻了7倍�����。

放眼過去5年��,我國美容化妝品及洗護用品進口數(shù)量和進口金額也均保持著兩位數(shù)增長���,其中2018年進口金額為657.43億元�,增長66%����,在這個小高峰后,又逐步回落�����。到今年前10個月����,進口化妝品增幅創(chuàng)下歷年來的最低水平����。

不過,由于進口化妝品基數(shù)大����,所以漲幅小并不代表漲得少��,增加的絕對量一直都很大�。譬如2018年較2017年增加261.37億元��,2019年較2018年增加了254.93億元��,二者只相差了6.44億元���,但最終反映在增幅上�,2018年高出2019年27.2個百分點��。不光是整體市場���,這一邏輯或許也同樣適用于許多國際大型美妝集團���。

另一方面,不光歐萊雅����、雅詩蘭黛這些進入中國市場多年的企業(yè)將更多重心放在了電商上,這幾年新進入中國市場的海外品牌也更傾向于選擇跨境貿(mào)易,以天貓國際為主導(dǎo)的跨境電商平臺也在拼命爭奪海外美妝品牌資源�����。在這種情況下�,多個進口化妝品代理商對青眼表示線下渠道在萎縮,也將會重點發(fā)展線上�。所以說,各渠道發(fā)展失衡���,大盤難以再出現(xiàn)巨量增長也是正常�。

值得一提的是���,青眼注意到自今年開始���,海關(guān)總署在對美容化妝品及洗護用品進行統(tǒng)計歸類時,將其由“主要商品”升級為“重點商品”�,重點商品目錄中還包含糧食、原油等與生活生產(chǎn)息息相關(guān)的大宗商品����。這或許意味著化妝品對進口貿(mào)易的貢獻已經(jīng)到了無法被忽視的地步,在國內(nèi)消費市場的地位升級����。

日本穩(wěn)坐第一進口國,差距還將拉大

而從進口國來看���,日本���、法國、韓國仍為前三��,小眾國家化妝品也仍有不小的潛力�����。

自2019年����,日本超越法國和韓國成為中國化妝品第一進口國,日本與其他國家的差距還在繼續(xù)拉大����。海關(guān)數(shù)據(jù)顯示,今年1-9月�,我國從日本進口精油及香膏、香料制品及化妝盥洗品(以下簡稱化妝品)的金額為252.7億元����,同比增長32.42%����,同期分別自法國和韓國進口219.9億元和182.1億元�����,日本��、法國與韓國仍三足鼎立����。

在青眼此前的文章中就分析過,中國化妝品第一進口國的變遷�,是經(jīng)濟、政治���、文化等多重因素交叉影響的結(jié)果(詳見《法���、韓、日���,中國化妝品第一進口國10年變遷史》)���,同時國際美妝企業(yè)在中國市場的策略�����、企業(yè)的靈活度也會對未來格局產(chǎn)生深刻影響。

說起日妝��,人們往往會將其與高品質(zhì)�����、高功效聯(lián)系在一起��,不僅如此���,近幾年以資生堂為代表的日企仍在繼續(xù)加大研發(fā)投入����,且中國本土化發(fā)展思路也愈發(fā)清晰明了���。近日�,資生堂明確表示將于明年在中國建設(shè)第三個創(chuàng)新中心��,花王、FANCL等諸多日企的中長期戰(zhàn)略規(guī)劃中��,中國始終占據(jù)重要一席�。再加上區(qū)域全面經(jīng)濟伙伴關(guān)系協(xié)定(RCEP)的正式簽署,中國和日本首次達成雙邊關(guān)稅減讓安排�����,可以預(yù)見的是�,接下來幾年日本將穩(wěn)坐中國化妝品第一進口國位置。

過去3年���,日本�、法國����、韓國、美國和英國始終為中國化妝品前五進口國����,五大國的累計進口金額達858.7億元。其中僅英國呈逐年遞增態(tài)勢����,今年1-9月進口金額為87.6億元�,同比大幅增長128.66%�����。作為全球成熟的化妝品市場國���,面對著中國市場的大蛋糕���,英國企業(yè)也很難不心動�,諸如The Body Shop等知名化妝品品牌在進入中國市場后就取得了良好發(fā)展,并且脫歐后的英國大力倡導(dǎo)自由貿(mào)易���,加強與中國貿(mào)易往來�����,這些無疑都是英國化妝品在中國市場實現(xiàn)高速增長的重要動力���。

小眾進口美妝此起彼伏

天貓數(shù)據(jù)顯示,今年雙11���,小眾國家商品的成交增速超3位數(shù)�,保加利亞玫瑰純露、摩洛哥精油�����、冰島護膚品均十分暢銷����。不過,青眼發(fā)現(xiàn)進口金額過億且連續(xù)增長的小眾國家并不多���,同時這些國家的化妝品要在中國市場發(fā)展�,也通常需要一個引爆點�����。

除上述前五國家����,今年1-9月進口金額在1億元以上且取得增長的還有西班牙、意大利��、澳大利亞����、越南���、印度等11個國家。這些國家中��,目前規(guī)模相對最大的是意大利�����,進口額為23.9億元�����,過去2年的增速均在60%以上��。不過��,今年增長最快的卻是越南�、印度等中國周邊國家�����。

另外�,青眼注意到,當(dāng)前中國從這些國家進口化妝品的規(guī)模都非常小,這11個國家進口額之和還不敵一個日本����,而且很多增幅猶如過山車,不具備線性增長的潛力�����。至于這幾年大熱的澳大利亞����、新西蘭、西班牙等國家的化妝品��,實則也并不十分穩(wěn)定�����,往往都需要一個引爆市場的契機���。

比如西班牙����。許多人對西班牙化妝品的認(rèn)識可以說是從一支安瓶開始的����。有數(shù)據(jù)顯示��,西班牙品牌MartiDerm在2017年雙11僅11個小時就賣出460萬支安瓶產(chǎn)品���。西班牙安瓶的走紅直接刺激到雅詩蘭黛、自然堂等許多國內(nèi)外品牌跟進����,也促使中國市場去關(guān)注更多的西班牙化妝品。這一契機下�,2018年和2019年從西班牙進口的化妝品連續(xù)兩年增長40%以上。不過����,隨著安瓶這波熱潮退去,在當(dāng)?shù)禺a(chǎn)業(yè)規(guī)模���、技術(shù)實力以及疫情多重因素下,今年從西班牙進口化妝品增速也大幅縮小����。

但無論如何,大品牌在中國市場渠道體系已經(jīng)成型�����,價格和利潤也透明可見。從這點來看�����,求穩(wěn)定可以找大國�、大品牌制造,但要促增長���、保利潤恐怕還是離不開這些小而美的品牌和品類����。

永輝同道官微

永輝同道官微

掃碼下載app

掃碼下載app